Em matéria de tributos, pior do que está pode ficar. Este texto sobre Direito Tributário faz parte da Retrospectiva 2010, série de artigos sobre os principais fatos nas diferentes áreas do Direito e esferas da Justiça ocorridos no ano que termina. Raul Haidar, Consultor Jurídico, 22/12/2010.

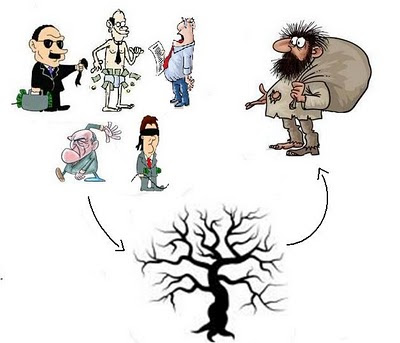

Ao final da primeira década do século 21, os contribuintes brasileiros continuam se transformando cada vez mais em vítimas de abusos do fisco, agravados pela insegurança que encontram quando tentam se defender.

A pretexto de combater a sonegação agentes fazendários transformaram os contribuintes em inimigos, aplicando autos de infração absurdos, baseados em legislação aprovada por legisladores que aprovam qualquer coisa que o executivo encaminha.

Neste ano de 2010 erros antigos foram mantidos e ampliados, mas novos também foram criados. Os contribuintes não vão ter o que comemorar nas festas de fim de ano.

A presidente Dilma já disse que pretende encaminhar ao Congresso Nacional um novo projeto de reforma tributária, coisa prometida várias vezes nos últimos 10 anos. Com uma carga tributária de cerca de 38% do PIB, enquanto países emergentes tributam em torno de 20 a 25%, o Brasil desestimula investimentos privados. E pior: sem reduzir as despesas públicas, o investimento estatal também se prejudica.

Na área do Imposto de Renda é indispensável atualizar as tabelas de retenção, há vários anos ignorando a inflação, com o que os mais prejudicados são os assalariados. Os abatimentos com educação e dependentes também devem ser atualizados, pois os limites abaixo da realidade implicam em verdadeiro confisco, tributando-se renda inexistente.

A redução episódica e pontual do IPI vem sendo utilizada como instrumento de publicidade e serve apenas para aliviar temporariamente alguns setores da economia. Hoje dão alguma redução para os materiais de construção, como antes ocorreu com veículos e eletrodomésticos. Isso não é política fiscal, mas apenas um sistema ridículo de diminuir a pressão da corda quando a vítima já está quase se enforcando.

O combate à sonegação é importante e vem sendo feito, mas de forma muitas vezes abusiva. Há multas totalmente desproporcionais e confiscatórias que impedem o autuado de colocar-se em dia, estimulando soluções ilícitas ou mesmo o desaparecimento de empresas.

O que torna a vida do contribuinte ainda mais complicada é a gradual transformação dos órgãos de julgamento administrativo em meras repartições encarregadas de homologar autos de infração, por mais absurdos que sejam.

Absurdo municipal: empresa com sede em outro município, prestando serviços apenas para bancos, emitiu notas fiscais e recolheu o ISS na cidade onde está sua sede. O município de São Paulo aplicou autos de infração, entendendo que o tributo deveria ser pago na capital. Até ai a questão pode ser debatida com alguma lógica. Mas o absurdo dos absurdos foi a aplicação de multa por falta de emissão de documentos fiscais, quando há prova material de que tais documentos foram emitidos. Ou seja: para aumentar o valor da multa o fisco simplesmente ignora a verdade.

Absurdo estadual: o fisco estadual multa empresa que não exibiu documento, apesar do contribuinte ter provado que o documento havia sido apreendido pelo fisco federal. Com isso, as multas foram a milhões e a imprensa ainda divulgou que o empresário fulano de tal teria sonegado todos esses milhões, dos quais 90% representam apenas multas absurdas.

Absurdo federal: o fisco federal não deixa por menos. Multa o contribuinte que teve Imposto de Renda retido, porque o seu empregador não recolheu o tributo. O regulamento de Imposto de Renda foi ignorado e até ato normativo desprezado. Mas ao mesmo tempo em que deixou de punir a empresa, o governo federal a estava sustentando com verbas publicitárias. Ou seja: ajuda o bandido (não recolher imposto retido é crime), mas aplica multa sobre a vítima.

Tais fatos não servem de estímulo para qualquer contribuinte, seja pessoa física, empresa comercial ou industrial de qualquer ramo ou porte.

Apesar disso, setores da indústria (veículos, móveis, materiais de construção, etc) conseguiram alguma redução do IPI como forma de incentivar o consumo, proteger empregos e enfrentar os importados.

Todavia, deve-se considerar que 47% do IPI pertencem aos estados e municípios (CF, art. 159) e também que esse imposto em termos de arrecadação vem se tornando cada vez menos importante. Ele jamais deveria ter sido criado, pois onera o consumo, que já sofre o ônus do ICMS. Numa reforma tributária digna desse nome, o IPI deverá simplesmente ser extinto.

Continua sendo criada anualmente absurda quantidade de leis, decretos, portarias, instruções, etc., o que transforma em inferno a vida dos contribuintes e o cotidiano dos funcionários encarregados da contabilidade e da escrituração fiscal.

Só a Receita Federal baixou cerca de 1.000 normas neste ano, inclusive as Instruções Normativas, Portarias, etc. Estados e municípios também ajudaram a construção desse inferno. Devemos procurar alguma segurança jurídica para o contribuinte, reduzindo e simplificando as normas que devam cumprir.

A carga tributária está insuportável e impede o crescimento de que o país necessita. Portanto, alguns tributos devem ser eliminados ou reduzidos. Já não tem sentido, por exemplo, a existência do IPI, um tributo praticamente igual ao ICMS.

A extinção do IPI além de aliviar o setor produtivo, reduziria a burocracia e a perda de sua arrecadação seria compensada com o aumento no Imposto de Renda e nas demais receitas da União e dos estados.

De igual forma, o IPVA também deve acabar, por não possuir nenhuma função, já que os combustíveis estão arrecadando o que é preciso. Sua extinção seria compensada largamente com o incremento de vendas de veículos, que pagam ICMS.

Finalmente, nenhum país pode crescer sem que haja uma estabilidade razoável nas regras fiscais. Ninguém se dispõe a investir, a médio e longo prazo, num lugar em que não se sabe hoje o imposto que se deve pagar amanhã cedo...

Conclusão: Em relação aos tributos vivemos tempos trágicos: carga exorbitante, burocracia absurda e absoluta falta de garantias para que abusos sejam evitados ou corrigidos, inexistindo um sistema de defesa justo, imparcial e confiável. A par dessa desgraça, vemos a inexistência de retorno, em serviços como Justiça, segurança, saúde e educação, que são, afinal de contas, as únicas coisas que justificam os impostos e o próprio Estado.

Com o anúncio de aumentos de despesas públicas, bem como gastos elevados com aviões inclusive militares, obras de infraestrutura custeadas ou financiadas pelo tesouro, etc. etc. etc., tudo indica que a situação do contribuinte brasileiro não vai melhorar nos próximos anos. Assim, ao contrário do que um deputado recentemente eleito apregoava em sua divertida campanha pela televisão, em matéria de tributos PIOR DO QUE ESTÁ PODE FICAR.

Nenhum comentário:

Postar um comentário